LEVECHYファンド7号(先着式)

応募総額

予定分配率(年率)

10%予定運用期間

18ヶ月-

募集総額

622,440,000円 -

募集期間

2023年11月20日 11時00分 2023年11月27日 23時59分

投資シミュレーション

分配金額 (税引前)

源泉徴収税

分配金額 (税引後)

LEVECHY

0円

0円

0円

銀行定期

0円

0円

0円

※銀行定期はメガバンク数行の定期預金(1年)のデータをもとに比較しています。

※シミュレーションの結果は概算値です。※2037年12月までの税金(源泉税)には、復興特別所得税が含まれます。

※インカムゲイン+キャピタルゲインのシミュレーションになります。

※分配金額に元本は含まれません。

募集概要

- 状況運用中

- 募集種別匿名組合型

- 予定分配率 (年率)10%

- 予定運用期間18ヶ月

- 募集総額622,440,000円

- 最低成立金額592,800,000円

- 1口あたり出資金額10,000円

- 最低出資口数1口

- 期中配当年次

-

投資概要

-

物件概要

-

リスク

-

会員限定情報

ファンド概要

「LEVECHYファンド7号」は、東新宿エリアに位置する1棟ビルを投資対象としています。

本物件は新宿駅に程近く、東新宿駅まで徒歩約10分とアクセスの非常に良い物件です。

また、本ファンドでは対象物件の共有持分の一部を取得しており、さまざまなEXIT戦略を想定できるため、10%という高利回りを目指すことができます。

安全性においては、本ファンドも倒産隔離されるスキームでの運用となります。

また、LEVECHYの過去のファンドでは当選倍率の高さから、残念ながら多くの方が落選となってしまったことを受け、今回のファンドでは、多くの方に投資のチャンスを提供するため、先着順方式を採用しております。

魅力的な都心居住が実現できる一等地エリア

本物件は都営大江戸線の東新宿駅や牛込柳町駅、都営新宿線の曙橋駅から徒歩10分圏内です。

新宿駅まで電車で2駅のエリアにあるため、利便性が高く、オフィスや住宅としての需要が高いエリアになります。

東新宿や神楽坂などに徒歩でアクセスできるため伊勢丹 新宿店をはじめとして、多くの商業施設があり、住居として魅力度の高いエリアとなっています。

さらに、戸山公園や新宿御苑などにもほど近いため自然も豊かで、住環境の整ったエリアです。

リーズナブルな仕入れ

本ファンドでは対象マンションの一部の共有持分を取得します。本物件は共有持分であること、現在空室が多くあることから、リーズナブルな仕入れが実現できます。

相場として、牛込柳町エリアでは平均取引実績が1坪あたり約334万円のエリアですが、本物件は1坪あたり約200万円で仕入れることができます。

これは1棟全ての取得ではなく、共有持分の取得であり、EXITのためにいくつかの戦略をとる必要があるため、比較的リーズナブルな仕入れとなります。

※上記の相場価格は、所有権全部を取得した場合の価格であり、物件の広さや築年数は考慮されていません。

高利回りを実現するための豊富なEXITプラン

高利回りを実現するために主に3つのプランを想定しており、状況に応じて投資家の皆様への価値を最大化したEXITを目指します。

プランA:リーシングによるバリューアップ

本物件はリーズナブルな価格で仕入れが可能であるため、リーシング活動を通じて空室を埋め、価値を高めることでキャピタルゲインを狙い、高い利回りを目指します。

プランB:共有持分の組み合わせによる売却

今回取得する共有持分に加え、将来的に他の持分を取得、もしくは他の持分と合わせて売却することで、不動産全体の資産価値を向上させ、その結果、総合的な売却価格を高めることを目指します。

プランC:本社ビルなどへの転用

多くの部屋が空室の現状をプラスと捉え、アクセスが便利で利便性の高い立地を活かし、本社ビルや事務所としての潜在的な需要を引き出すことを目指します。

※最適な戦略を選択することで利益を追求することを目指すため、予定されている運用期間は18ヶ月ですが、プロジェクトの性質上、運用期間が最大2年まで延長される可能性が他のファンドに比べて高くなっております。

本件について、十分にご理解いただいた上で、ご投資をご検討ください。

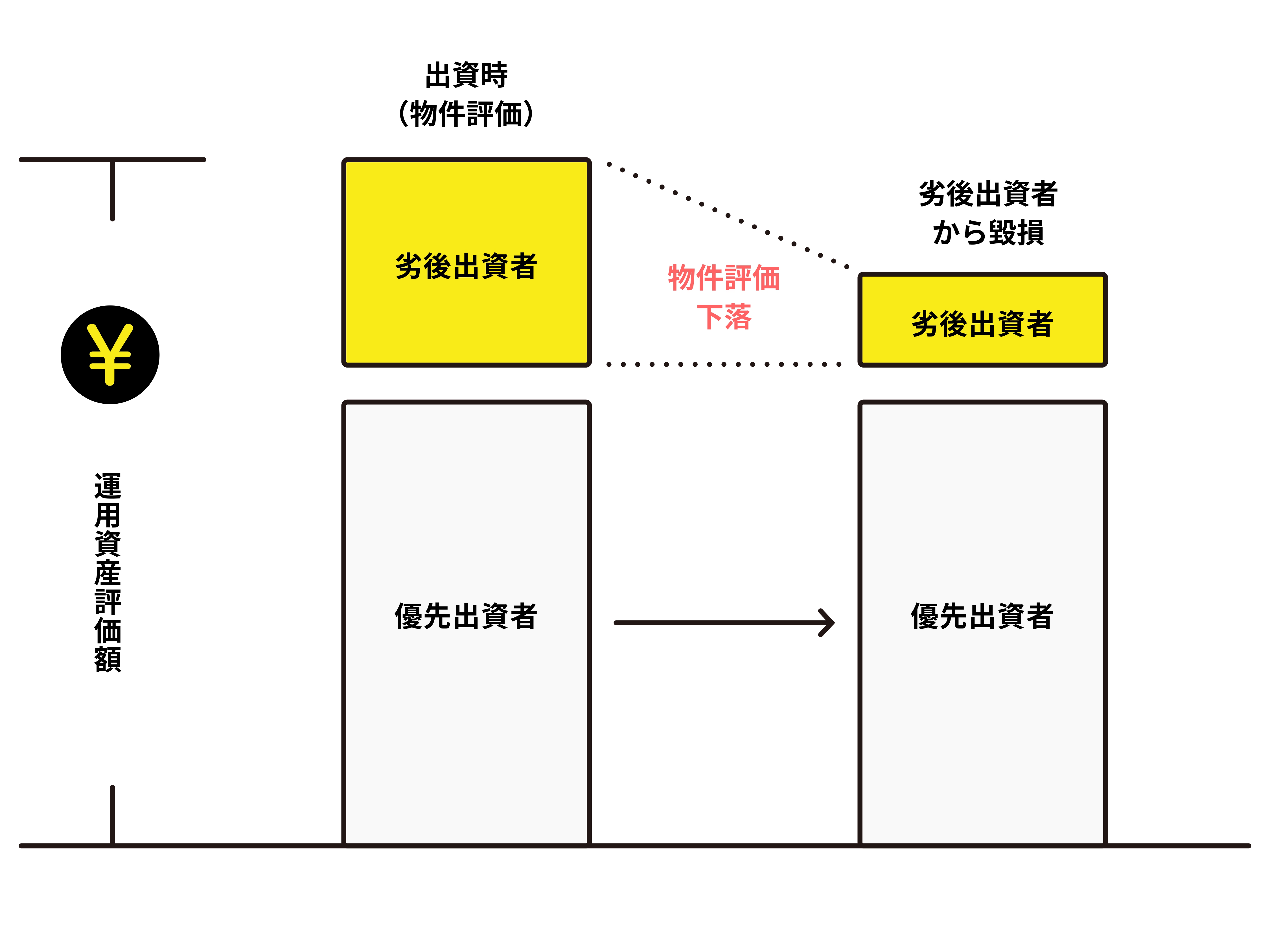

優先劣後構造による運用

本ファンドの劣後出資額は匿名組合出資額の約5%に相当します。

そのため、優先出資部分を投資家の皆様にご出資いただくことで、劣後出資部分が全額毀損するまで、投資家の皆様の優先出資が元本毀損することはありません。

倒産隔離と信託保全による安全性を追求するスキーム

LEVECHYでは、「倒産隔離」と「信託保全」により高い安全性を目指しています。

「倒産隔離」によって、運営会社と投資家の皆様の資産が切り離され、運営会社が倒産した場合においても投資家の皆様の資産が保護されます。

倒産隔離は、機関投資家などのプロも活用するスキームです。

「信託保全」とは、投資家の皆様からお預かりした出資金、分配金及び償還金(未投資資金)を、運営会社の口座ではなく、信託銀行の口座にて信託管理する仕組みです。

これにより、万が一運営会社が倒産した場合にも、投資家の皆様からお預かりしている資産は債権者からの差押えの対象にならず、保全されることになります。

※出資金は運用開始後はSPC(特別目的会社)固有の銀行口座に移され、不動産購入等の資金に充当されます。

申込方法

募集期間内に本サイトより先着でのお申込みを承ります。

申し込み後、申込口数に誤りがないかマイページ>取引履歴>抽選申し込み履歴一覧からご確認をお願いします。

※優先出資額の10%を限度として、当社役職員に対し投資機会を提供していることを申し添えます。

スケジュール

※キャンセルが発生する可能性を考慮し、システム上の募集期限は2023年11月27日(月)となっております。

※実際の運用期間は、対象物件の売却時期が不動産市況等により左右しうるため、早期に終了または延長する場合があります。

本ファンドへの投資リスクについて

以下には、お客様が、匿名組合員として本ファンドとの間で匿名組合契約(以下「本匿名組合契約」といいます。)を、当社が別に定める「特例事業用匿名組合契約型不動産特定共同事業契約約款」に基づき締結し、本匿名組合契約に基づく匿名組合出資持分(以下「本匿名組合出資持分」といいます。)を取得する場合における上でのリスクや留意点が記載されています。

内容をあらかじめ十分にお読みいただいたうえで、本契約の特性を理解し、お客様ご自身のご判断と責任において投資を行っていただくようお願いいたします。ご不明な点は、本匿名組合契約の締結前にご確認ください。

(1)価格変動リスク

出資金の毀損リスク

対象不動産の売却において、不動産市場の悪化等により、売却損が発生した時、出資額が棄損し、当初出資金額を割り込む場合があります。契約期間中における、やむを得ない事由による解約又は出資者たる地位の譲渡を行う場合に、その時点の経済情勢、不動産市場の動向、本事業の運営状況等により、出資金の返還あるいは譲渡対価の手取り額が当初出資金額を割り込むことがあります。

(2)流動性リスク

①不動産の流動性、取引コスト等に関するリスク

一般的に、不動産は代替性に乏しく、また流動性が相対的に低いため、売却を希望する時期に、対象不動産を売却することができない可能性があります。また、一般的に、不動産は個別性が強いため、その売却の際には、不動産をめぐる権利関係の精査、建物テナントの状況、建物賃貸借契約等の実態に関する精査、修繕履歴の精査、建物状況評価、環境調査及び不動産鑑定評価を含む物件の精査(以下「物件精査」という。)、関係者との交渉等、売却手続きに多くの時間と費用を要します。さらに、対象不動産における権利関係の態様が複雑な場合には、売却が困難なことも予想されます。本事業者は、外部の媒介業者の情報力も活用しながら、可及的速やかに対象不動産を売却できるよう努めますが、なおかかるリスクが現実化しないことを保証するものではありません。

②出資者たる地位の流動性に関するリスク

出資者からの本契約の解除は、クーリング・オフ及びやむを得ない事由による解約を除き、原則認められません。また、出資者たる地位の譲渡に際しては、本事業者の承諾が必要であり、原則として本事業者がその裁量に基づいて譲渡の可否を判断することから、組合運営に支障が出る可能性がある場合には譲渡が認められないことがあります。また、出資者たる地位の譲渡手続きは、契約にて定められた方法による制約を受けることになります。さらに、出資者たる地位の流通市場は現在確立されておらず、その流動性は何ら保証されるものではありません。したがって、出資者が希望する時期、金額等の条件によっては出資者たる地位を換金化することができないことがあります。

(3)不動産に係るリスク

①不動産の毀損等に関するリスク

火災、地震、暴風雨、洪水、雷、戦争、暴動、騒乱、テロ等により対象不動産が滅失、劣化又は毀損した場合、土壌汚染等の隠れたる瑕疵が見つかった場合、対象不動産の価値に悪影響を及ぼす可能性があります。かかる場合において、毀損、滅失した個所を修復するために、一定期間建物の不稼働を余儀なくされることにより賃料収入が減少し、又は当該不動産の譲渡価格が下落する結果、出資者への利益分配金及び出資金の元本の返還に支障を来たすおそれがあります。

②不動産の物的及び法的な欠陥、瑕疵に関するリスク

対象不動産には、権利、地盤、地質、構造等に関して、欠陥、瑕疵等が存在している可能性があります。また、物件精査で判明しなかった欠陥、瑕疵等が、取得後に判明する可能性もあります。当該欠陥、瑕疵等の程度によっては、当該不動産の資産価値が減損することを防ぐため、取得者である本事業者が、当該欠陥、瑕疵等の補修その他予定外の措置、費用を負担することになり、その結果、出資者への利益分配金及び出資金の元本の返還に支障を来たすおそれがあります。

本事業者は、かかる場合に備えて、原則として売主に損害賠償責任や瑕疵担保責任を追及することが可能です。しかしながら、かかる損害賠償責任又は瑕疵担保責任を追及しようとしても、売主の損害賠償責任あるいは瑕疵担保責任の負担期間等が限定されていたり、請負業者又は売主の資力が不十分であったり、請負業者又は土地所有者が解散等により存在しなくなっている等の事情により、これらの責任を追及し得ない可能性があります。

また、我が国の法制度上、不動産登記にはいわゆる公信力がないため、不動産登記事項証明書の記載を信じて取引したところ、買主が不動産に係る権利を取得できない場合や、予想に反して第三者の権利が設定されている場合があり得ます。かかる場合において、本事業者は売主に対し、法律上又は契約上許容される限度で責任を追及することになりますが、本事業者は必ずしもその実効性を保証するものではありません。

③不動産に係る所有者責任に関するリスク

本事業者が所有する資産である対象不動産の瑕疵を原因として、第三者の生命、身体又は財産等が侵害された場合に、損害賠償義務が発生し、結果的に本事業者が予期せぬ損害を被る可能性があります。特に、土地の工作物の所有者は、民法上無過失責任を負うこととされており(民法第717条)、したがって本事業者が所有する不動産の設置又は保存に瑕疵があり、それを原因として第三者に損害が生じた場合には、最終的に本事業者が損害賠償義務を負担する可能性があります。

本事業者は、かかるリスクに対処するため、対象不動産を取得する際の物件精査及びその後の管理を通じて、所有する不動産の瑕疵の把握に努め、瑕疵が発見された場合には、適宜必要な措置を講じる方針ですが、なお上記のリスクが現実化しないことを保証するものではありません。

(4)不動産の賃貸に関するリスク

①賃料収入の変動に関するリスク

本事業における本事業者の収入は、主として本事業者が所有する対象不動産の売却収入に依存しています。対象不動産の売却価格は、対象不動産の稼働率の状況(賃貸借契約の成約状況、成約賃料の総額)及び賃料収入によって決定される傾向があり、稼働率の低下(成約不振)、賃料水準の低下等により価格が下落し、売却収入が減少することがあります。また、対象不動産につき、滅失、毀損又は劣化等が生じ、修繕が必要となる場合には、かかる修繕に関連して多額の費用を要する可能性があります。経済状況によっては、インフレーション、不動産管理や建物管理に係る費用、備品調達等の管理コスト及び各種保険料等のコストの上昇、公租公課の増大その他の理由により、不動産の運用に関する賃貸費用が増加する可能性があります。このように、対象不動産からの賃料収入が減少又は賃貸費用が増加し、又は売却価格が減少した場合、出資者への分配金が予定分配率を下回ったり、まったく支払われない可能性があります。本事業者は、対象不動産をはじめとした匿名組合勘定における資産に関する収入の向上及び費用の低減に努め、またキャッシュフローを安定化させるため、常にそれらの変動状況を監視、調査、分析し、適宜必要な措置を講じるように努めますが、上記のリスクが現実化しないことを保証するものではありません。

(5)組合関係者に関するリスク

①不動産特定共同事業者の信用リスク

当社は、本事業者との間の業務委託契約(不動産特定共同事業 第3号事業)に基づき、本事業者が本事業として営む不動産取引に係る業務の全部を受託しています。この場合において、3号事業者である当社に債務超過若しくは支払不能といった事態が発生した場合、倒産手続等が開始した場合、当社の固有財産についての仮差押え若しくは差押え、又はこれらに類する処分がなされた場合などにおいては、本匿名組合出資持分の価値が低下し、お客様が出資した元本額が欠損するなどの損失が発生するおそれがあります。また、本事業の継続に関しても支障が出る可能性があります。

②本事業者との利益相反に関するリスク

不動産共同事業者である当社が保有する不動産を、本事業者が本事業における対象不動産として取得する場合があります。当該取得に際しての対価の決定においては本事業者と当社の利害が相反する関係にあります。そのため、当該移転に際しての対価の公正を保つために、不動産鑑定士等の評価額など客観的指標を参考として取得価額の決定を行うことによりリスクの低減を図る必要があります。

(6)その他のリスク

①法令、税制及び政府による規制変更のリスク

不動産、不動産特定共同事業及び匿名組合契約に関する法令及び税制等の規制、又はかかる法令及び税制等の規制に関する解釈、運用、取扱いが変更された場合、公租公課等の費用負担が増大し、その結果、事業利益に悪影響を及ぼす可能性があります。

②払込出資金の返還の保証がないことに関するリスク

本契約においては、商法上の規定又は出資法との関係もあり、出資金の全部又は一部の返還は保証されていません。すなわち、出資者への利益及び払込出資金の返還の原資は、本契約に基づいて本事業者が行う事業より生じる収入から、本事業の実施に伴い発生した費用や損失等を控除した残額となります。したがって、本事業者の行う事業の業績結果や対象不動産の評価額によっては、出資者への利益分配のみならず、出資金返還にまで支障をきたす恐れ(出資金の全部又は一部が返還されない可能性)があります。ただし、いかなる場合にあっても出資者は出資金額を超えて出資する義務や損失負担の義務を負うものではありません。また、本契約に基づく出資金は、有価証券、預貯金や保険契約と異なり、投資者保護基金、貯金保険機構、預金保険機構、保険契約者保護機構の保護の対象ではありません。

③分配の保証がないことに関するリスク

本事業者は、出資者に対して、本契約の定めに基づいて金銭の分配を行う予定ですが、分配の有無及びその金額は、いかなる場合においても保証されるものではありません。

④出資者が本事業に関して指図できないことに関するリスク

本契約において、本事業の遂行は本事業者から委託を受けた当社の裁量で行うものであり、これらについて出資者が直接指示を行うことはできません。但し、出資者は計算期間毎の財産管理報告書の送付を受け、本事業者の業務執行状況及び匿名組合勘定の財産管理状況等につき、質問し意見を述べることができます。また、営業時間内に限り、財産管理報告書及び本事業に係る業務及び財産の状況を記載した書類、事業参加者名簿を閲覧することができます。

⑤匿名組合契約の契約期間満了前の終了、期間延長に関するリスク

本契約は、対象不動産のいずれかの売却の終了、本事業の継続の不能(但し、本事業者は出資者にその通知をしなければならない。)、本事業者の破産手続開始等、契約期間満了前における本契約の清算事由に記載のある事由のいずれかが生じた場合には、契約期間の満了前に終了するため、出資者は本来得られたであろう分配金を受け取る機会を喪失することになります。また、契約期間延長が発生した場合には、出資者の出資金返還についても延長され、当初予定していた時期の出資金返還が受けられなくなります。

⑥組合財産たる金銭の運用に関するリスク

組合財産たる金銭は、銀行、信用金庫、信金中央金庫への預金等法施行規則第11条第2項第14号ロに定めのある方法により運用されます。そのため、金融機関等の破綻により損失を被ることがあります。

⑦対象不動産に起因する固有のリスク

本事業での対象不動産は、不動産の共有持分であり、対象物件の所有権又は共有持分全部の取得ではありません。本事業者は、適用ある法令等に従って、対象不動産に関する保存、管理及び運用に関する権利を共有持分に応じて有しますが、対象物件について、他の共有持分の保有者が存在することに基づき、当該他の共有持分保有者が行う保存、現行の賃貸に関する権利関係への対応その他の対象物件に関する行為、また、本事業者としての権利行使について、全部又は一部の権利行使ができない、若しくは適時の行使が制限される、又は権利行使に際して、他の共有持分の保有者からの同意の取得や事前合意の確保等の対応を要する可能性があります。 対象不動産については、以前の所有者を被相続人とする相続の発生、さらに当該先行相続に基づく共有持分の取得者を被相続人とする後続の相続の発生を経て現在の共有関係に至っています。当該数次の相続に基づく権利関係において、当事者において未確定の事項が存在し得ることから、そのことにより対象不動産としての共有持分の価値の下落、及びその処分等の行為について想定される本事業通りの実行ができないなどの制限がされる可能性があります。