LEVECHYファンド25号(抽選式)

応募総額

予定分配率(年率)

10%予定運用期間

16ヶ月募集総額

2,847,600,000円募集期間

2025年10月15日 11時00分2025年12月08日 23時59分

投資シミュレーション

分配金額 (税引前)

源泉徴収税

分配金額 (税引後)

LEVECHY

0円

0円

0円

銀行定期

0円

0円

0円

※銀行定期はメガバンク数行の普通預金のデータをもとに比較しています。(2025年5月末時点)

※シミュレーションの結果は、1年間(12ヶ月間)運用した場合の概算値です。

※2037年12月までの税金(源泉税)には、復興特別所得税が含まれます。

※インカムゲイン+キャピタルゲインのシミュレーションになります。

※本シミュレーションは出金時の振込手数料を考慮しておりません。実際の出金時には、お客様のご指定口座がGMOあおぞらネット銀行以外の口座の場合、出金額から振込手数料が差し引かれます。

募集概要

- 状況不成立

- 募集種別匿名組合型

- 予定分配率 (年率)10%

- 予定運用期間16ヶ月

- 募集総額2,847,600,000円

- 最低成立金額2,712,000,000円

- 1口あたり出資金額10,000円

- 最低出資口数1口

- 期中配当償還時

- 投資概要

- 物件概要

- リスク

- 会員限定

情報

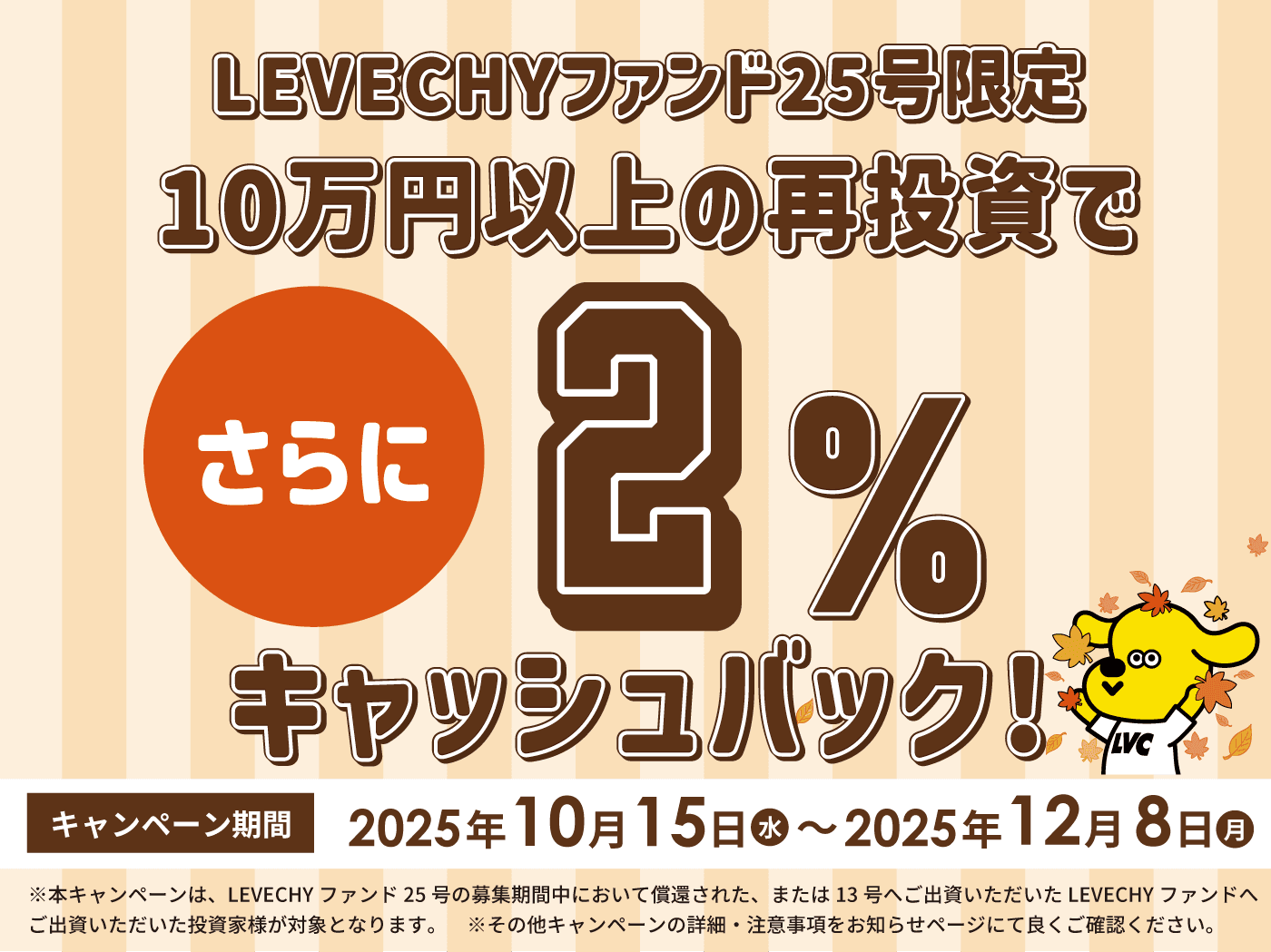

■最大5%キャッシュバックキャンペーン実施中!

詳細はキャンペーンページをご確認ください。

25号のキャンペーン情報一覧はこちら

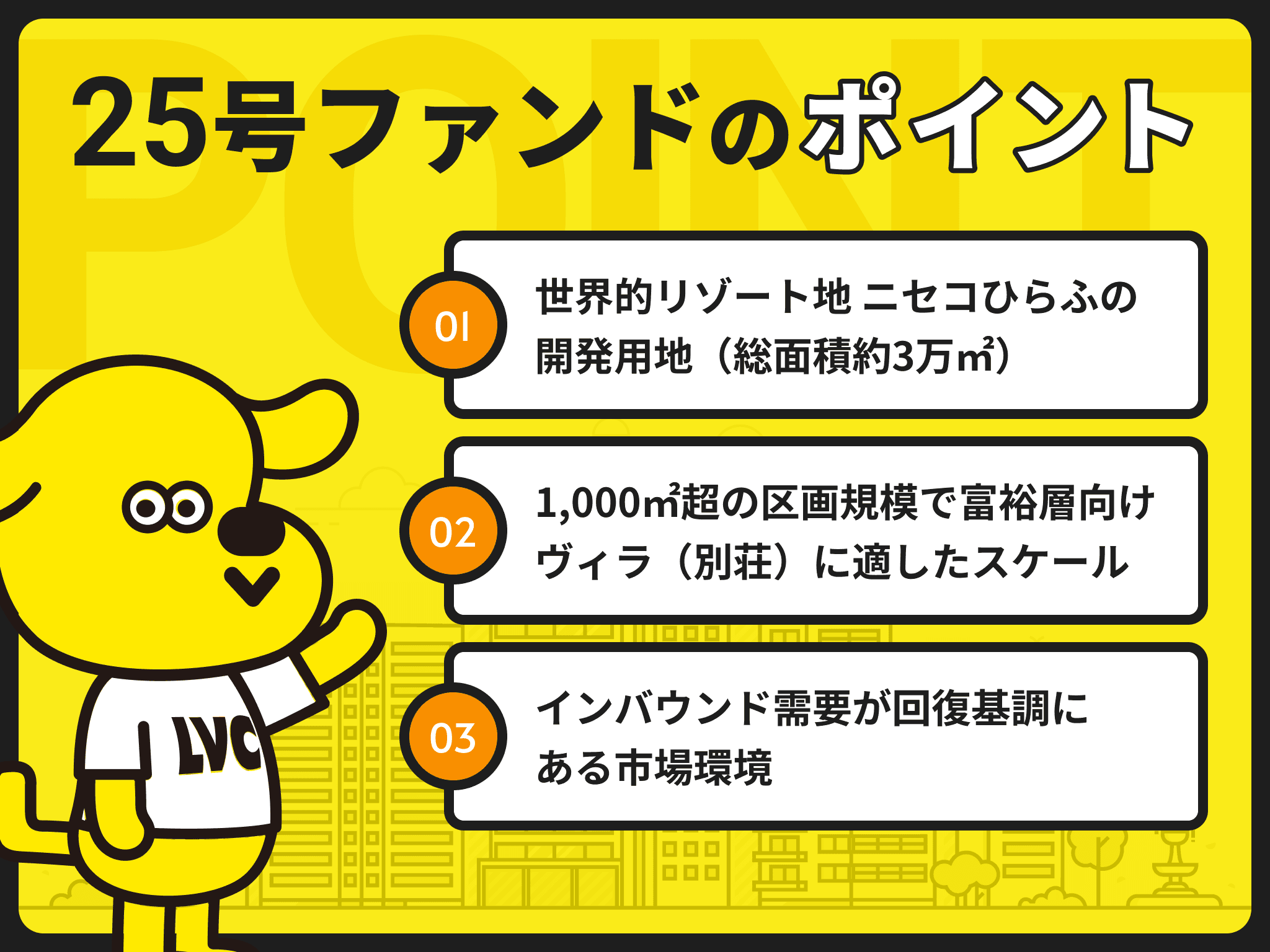

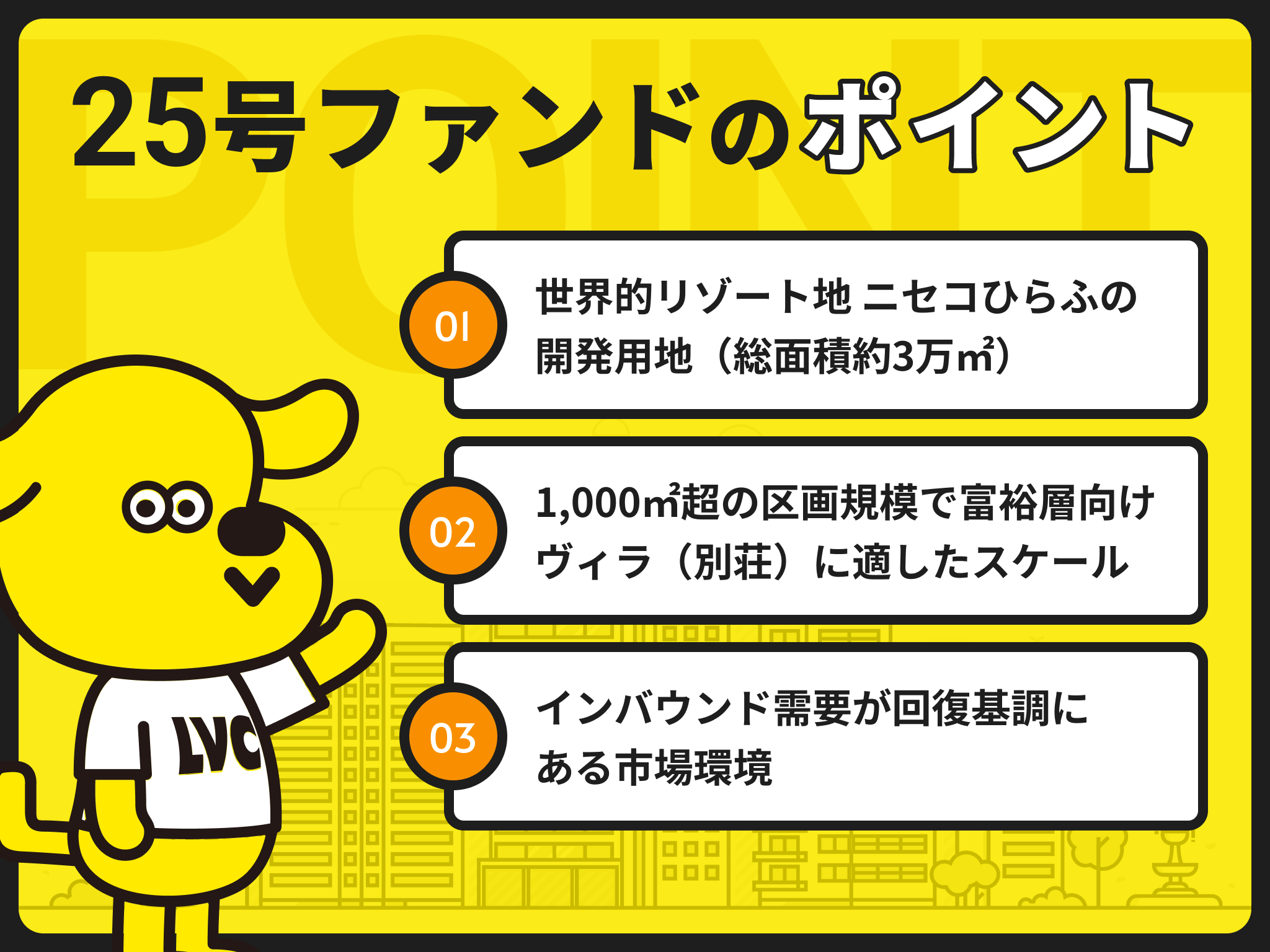

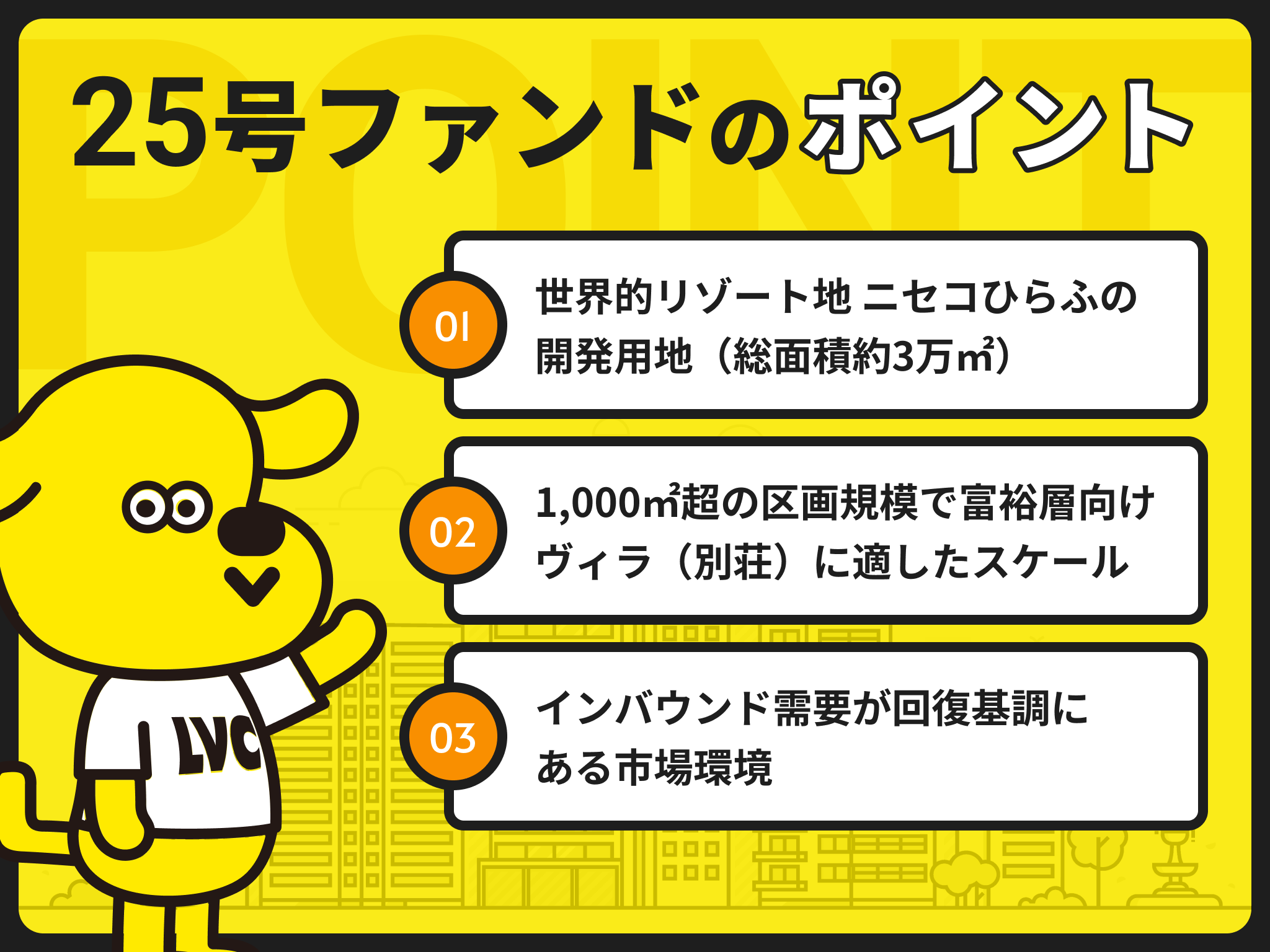

■ファンド概要

LEVECHYファンド25号の対象不動産は、世界的なリゾート地である北海道ニセコエリアの開発用地です。所在地は北海道虻田郡倶知安町二セコひらふで、土地面積は9,473.45坪(31,317.19㎡)の広さを有します。

本土地は富裕層向け邸宅の造成・建築に適した開発需要が見込まれる立地であり、本件もそのような用途が想定される開発用地となります。想定利回りは年率10%(税引前)、運用期間は16か月を想定しています。

なお、本ファンドの対象不動産は、LEVECHYファンド13号が所有する土地および株式会社LEVECHYが新たに取得した土地で構成されており、本ファンドはLEVECHYファンド13号の承継ファンドとして位置づけられます。

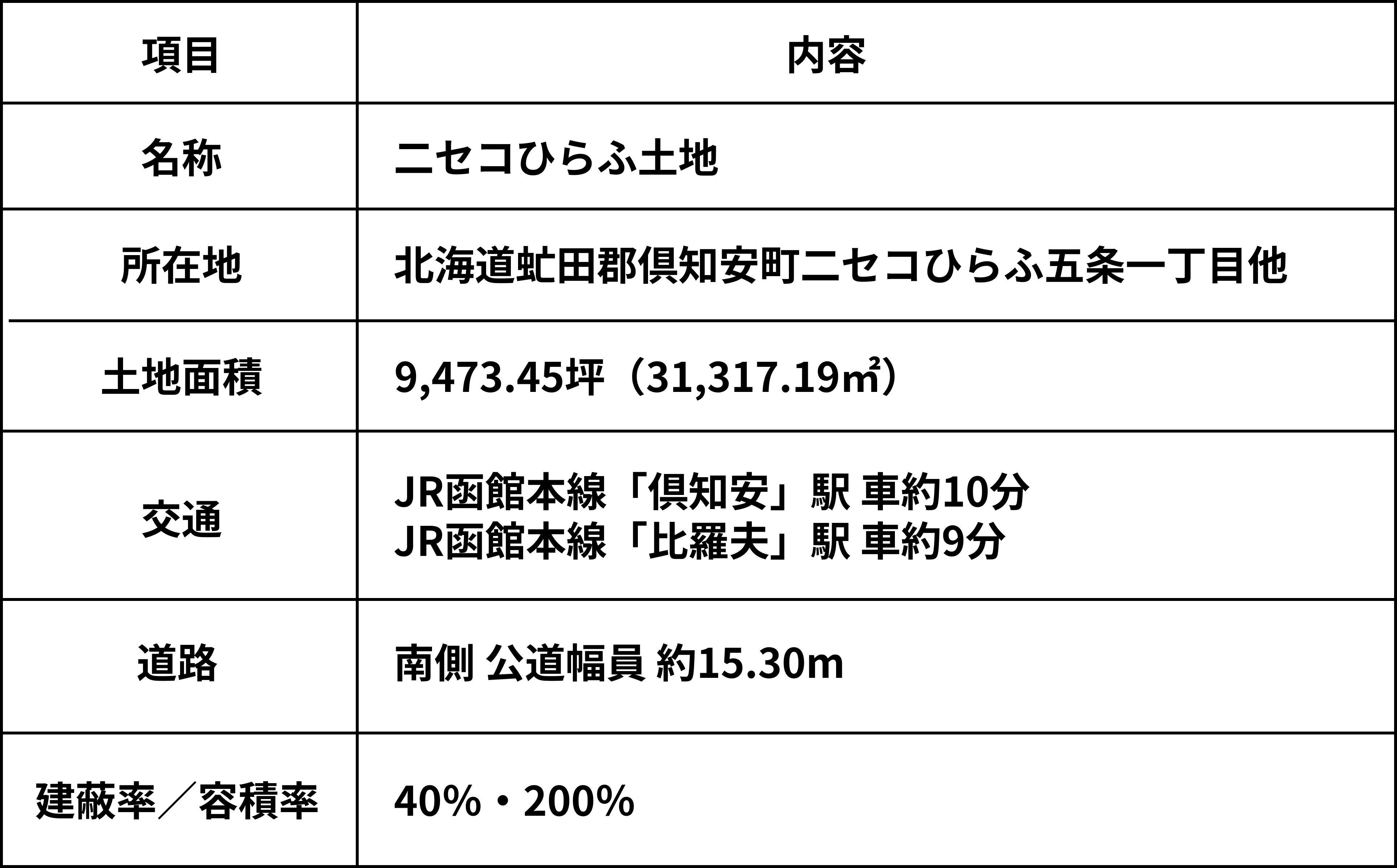

■本ファンド対象不動産の概要

※当該画像は伐採・抜根前のものとなります。現在は伐採・伐根は完了しています。

■全国及びニセコエリアにおける宿泊需要動向

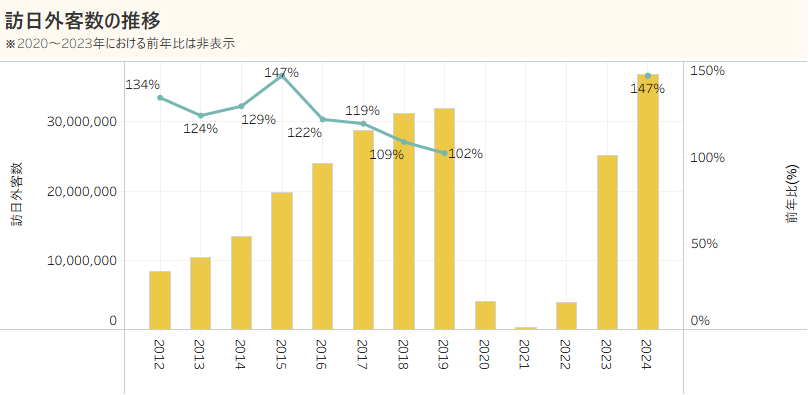

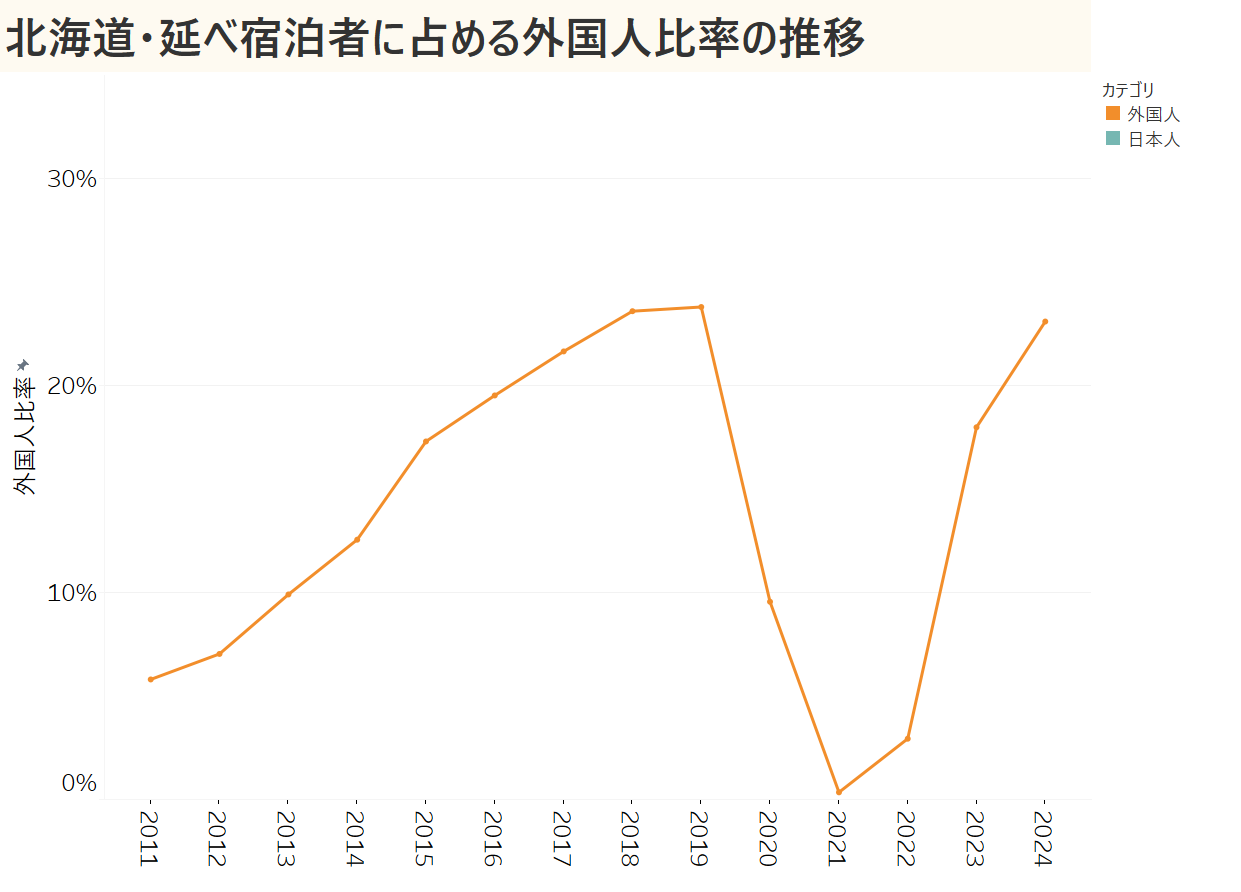

2012年以降、訪日需要は国際線の増便やLCCの拡大等を背景に拡大し、2019年に高水準となりました。

2020年から2022年においては感染症拡大の影響により大幅に減少しましたが、入国制限の緩和に伴い2023年以降は回復が進展し、足元も堅調に推移しています。

こうした需要動向は、国際的な認知が高いニセコエリアにおける宿泊・滞在需要の取り込み余地を示唆します。

出典: 日本政府観光局(JNTO)https://statistics.jnto.go.jp/graph/

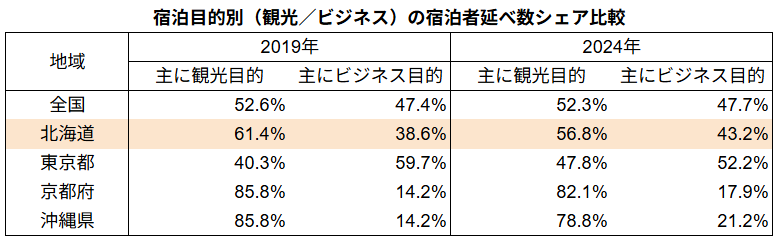

北海道における宿泊目的についても、コロナ禍前後で構成比に変化が確認されます。

観光目的の割合は2019年61.4%に対し、2024年は56.8%と約4.6ポイント低下しました。

依然として2019年水準を下回っていることから、観光・滞在需要は回復途上にあると評価できます。

したがって、今後の需要拡大に向けた余力が残されている可能性が示唆されます。

※本表の「主に観光目的」「主にビジネス目的」は、各宿泊施設の観光目的構成比に基づき、観光目的が50%以上の施設を前者、50%未満の施設を後者として区分し、区分別に宿泊者延べ数を集計したものです。

出典: 観光庁「宿泊旅行統計調査」 https://www.mlit.go.jp/kankocho/tokei_hakusyo/shukuhakutokei.html

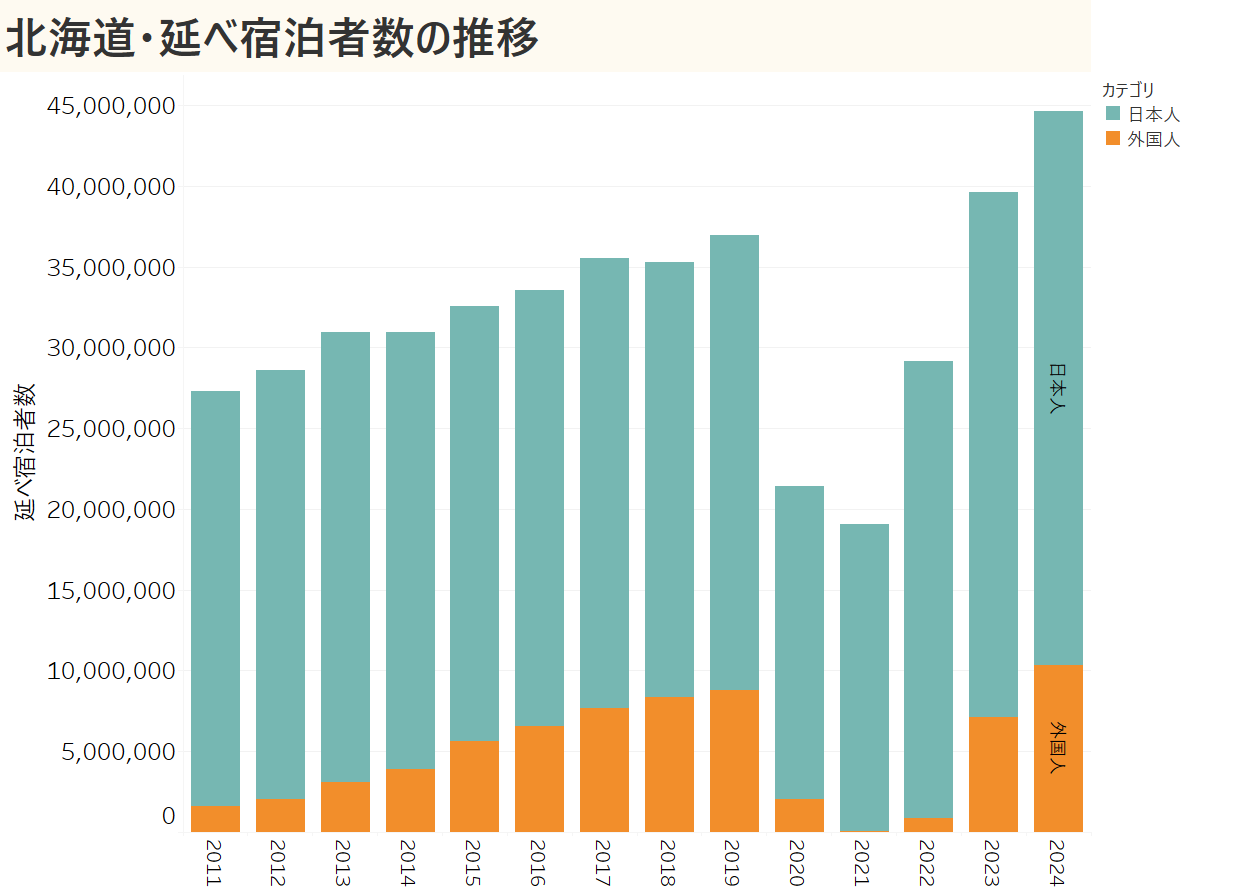

また、北海道の延べ宿泊者数は長期的に増加傾向にあり、2019年には約3,698万人泊と、日本人・外国人ともに過去最高を記録しています。

2011年との比較では全体で約1.9倍、外国人では15倍超に拡大し、外国人比率は23%を上回りました。

2023年後半以降はインバウンド需要の回復が進み、2024年8月には単月ベースでコロナ前を上回る水準となっています。

これを受け、2024年の延べ宿泊者数は年間で約4,463万人泊に達し、統計上も過去最高水準を更新しました。

外国人比率も23%程度まで戻り、コロナ前の水準に近い構造となっています。

外国人比率の上昇傾向は、インバウンド需要が引き続き宿泊市場に大きく寄与している状況を示しています。

こうした動向は、観光関連施設の稼働や地域消費の持続的な拡大に資する可能性を示唆しており、本ファンドが対象とするリゾート開発用地においても、将来的な利用価値や事業展開の余地を高める環境要因となります。

出典: 観光庁「宿泊旅行統計調査」 https://www.mlit.go.jp/kankocho/tokei_hakusyo/shukuhakutokei.htm

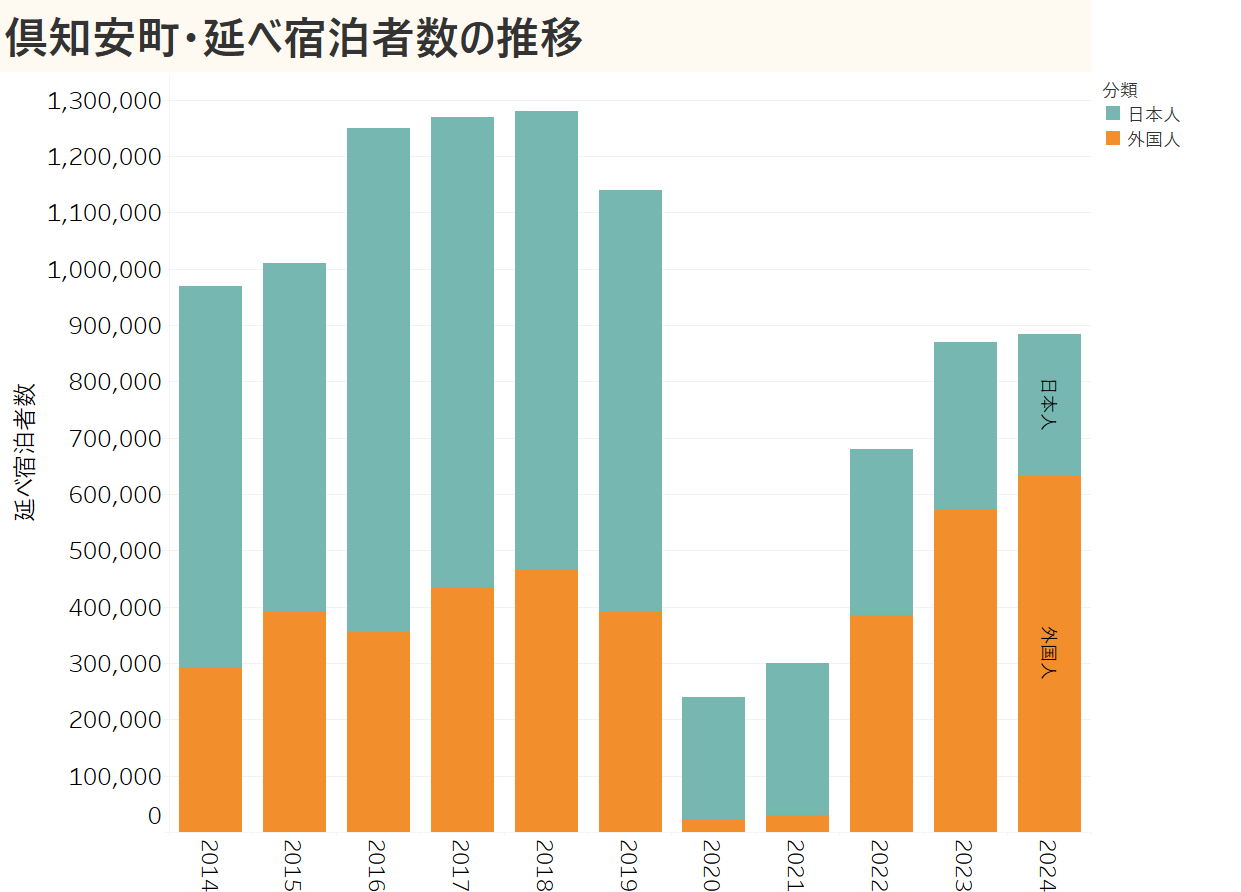

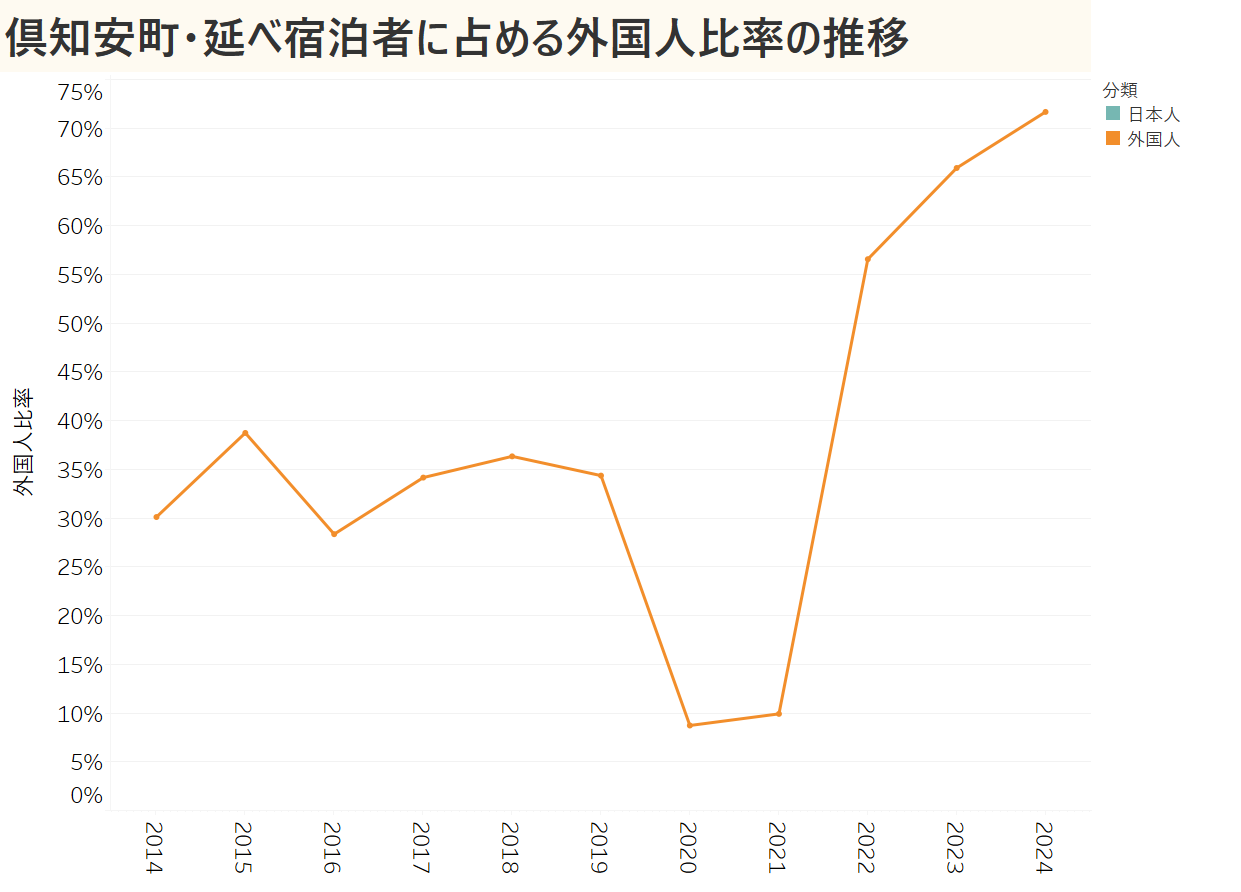

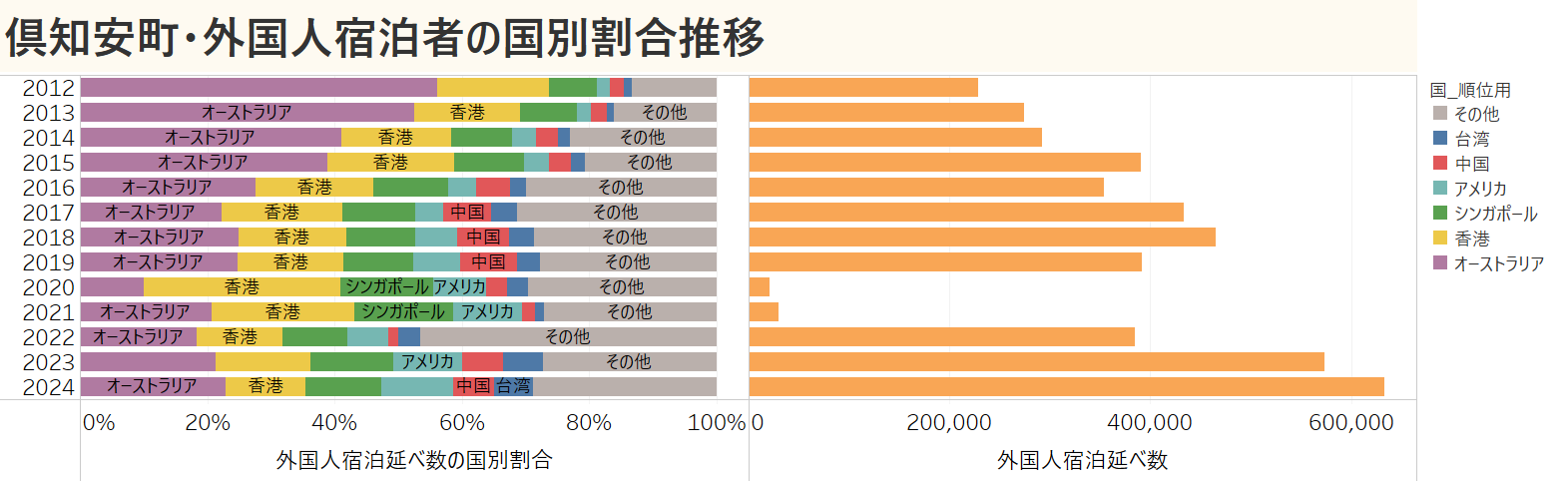

本物件が所在する倶知安町ニセコひらふエリアの宿泊市場においては、外国人富裕層を中心とした需要に特色があり、以下のような動向がみられます。

本地域では、高級コンドミニアムや宿泊施設が集積し、冬季シーズンを中心に外国人宿泊客が多く、2024年度の国別構成ではオーストラリア22.8%、香港12.6%、シンガポール11.8%といった比率を示しています。

富裕層インバウンド需要が大きいとされる国・地域からの宿泊が目立つ点に特色があります。

延べ宿泊者数の推移を見ると、2020年・2021年に大きく減少した後、2022年以降は回復基調にあります。外国人宿泊者の増加が地域全体の宿泊需要を押し上げており、国際的な観光客の利用が市場特性を形成しています。

出典:

北海道「北海道観光入込客数調査報告書」 https://www.pref.hokkaido.lg.jp/kz/kkd/irikomi.html

倶知安町「観光客入込状況」https://www.town.kutchan.hokkaido.jp/tourism/niseko_future/2515/

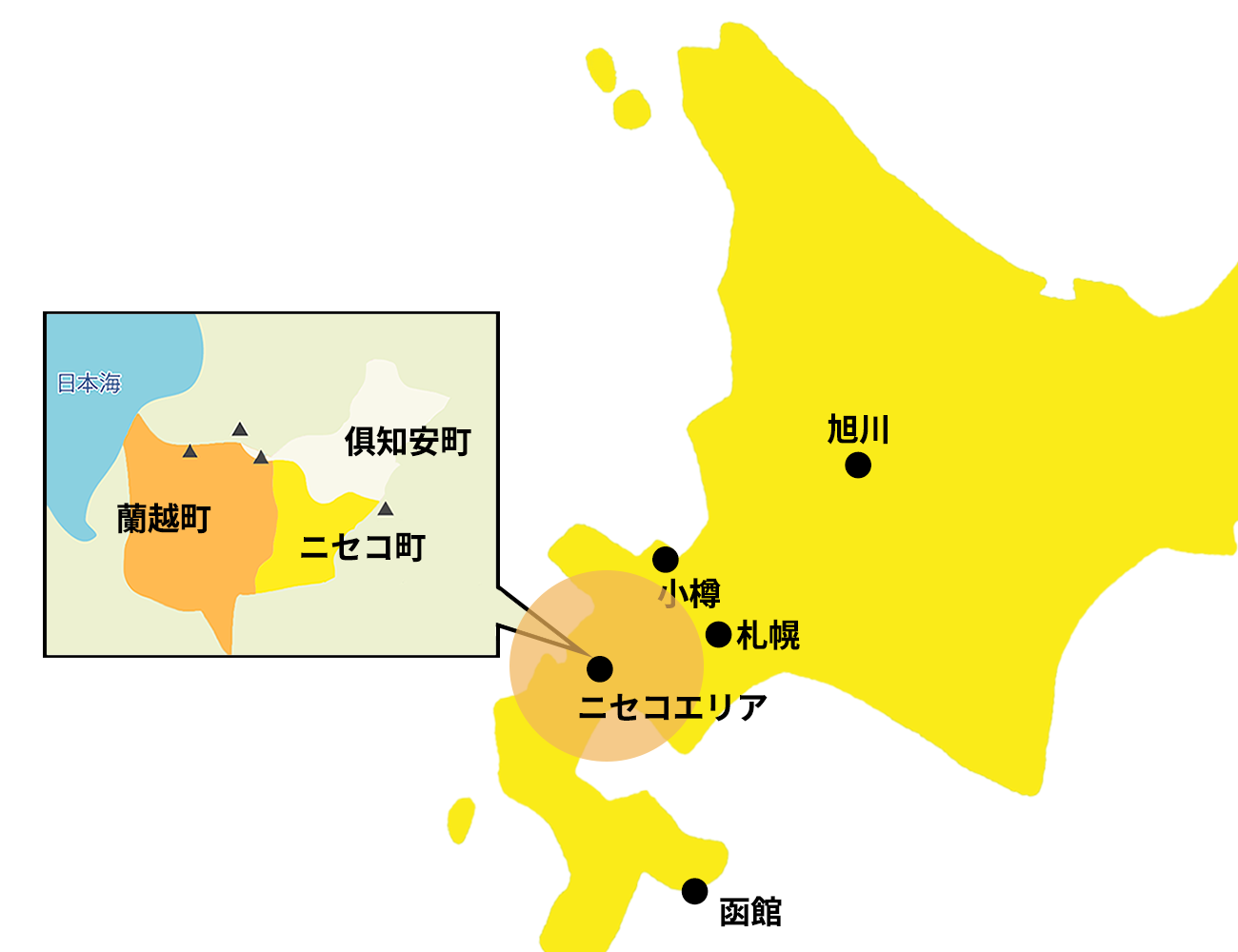

■ニセコエリアの概要

ニセコエリアは道央に位置し、札幌中心部や新千歳空港からも比較的アクセスしやすい場所に所在しながら、ニセコアンヌプリの裾野に広がる日本有数のスキーリゾート地「NISEKO UNITED」を擁しています。

同リゾートは「ニセコHANAZONOリゾート」「ニセコ東急グラン・ヒラフ」「ニセコビレッジスキーリゾート」「ニセコアンヌプリ国際スキー場」の4ゲレンデで構成され、国内外から高い人気を集めています。

「パウダースノー」として知られるニセコの雪は、その軽さとふわふわ感が特徴で、世界的に評価されています。

この雪質は、低湿度、低温、豊富な降雪量、山岳地帯というニセコ特有の条件が組み合わさった結果だと考えられています。

こうした自然条件に加え、利便性の面でも環境整備が進められており、ニセコ周辺では交通インフラの整備計画が進行中です。

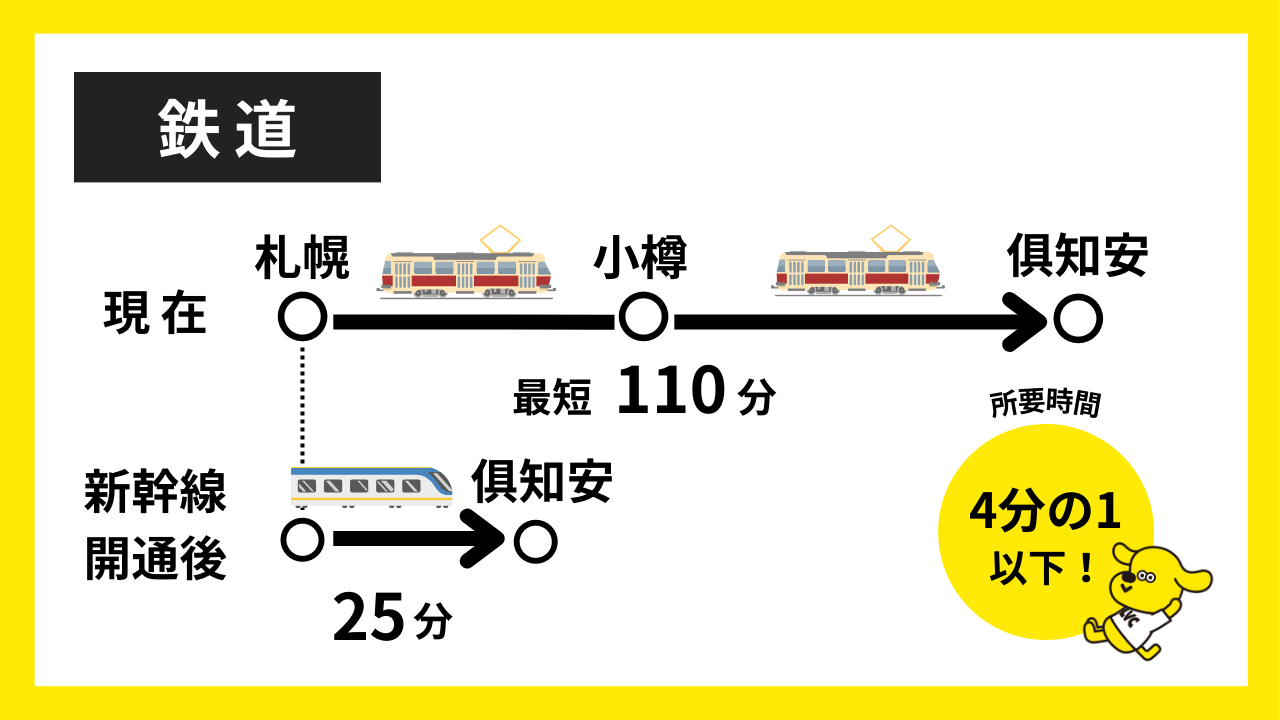

北海道新幹線については、倶知安駅を含む札幌方面への延伸が2038年度末の開業予定となっており、札幌および函館方面からのアクセス向上が期待されています。北海道新幹線の開通後は、これまで最短110分かかっていた俱知安へのアクセスが25分になり、所要時間が4分の1以下になります。

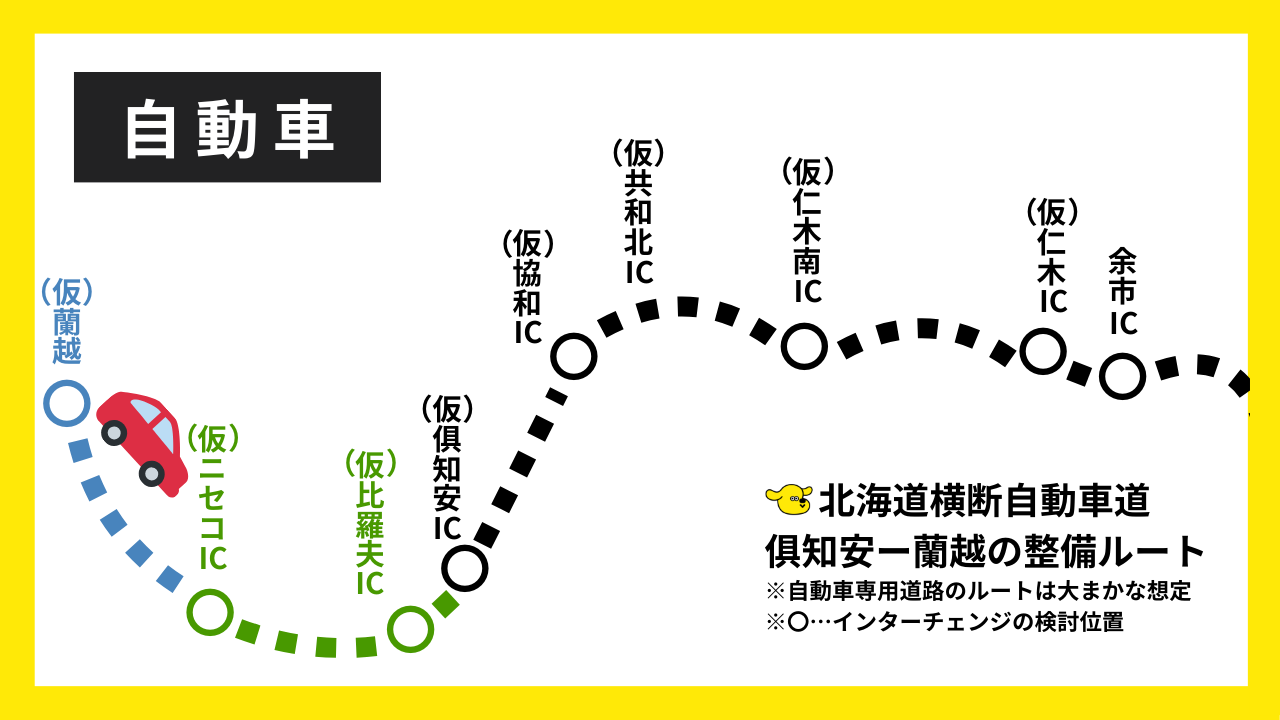

一方、北海道横断自動車道の倶知安~ニセコ間については、2024年度に新規事業として採択され、整備が進められています。

事業完了後には、新千歳空港~ニセコ間の所要時間が、現在の168分から136分に短縮され、約32分の時間短縮が見込まれています。

これらのインフラ整備はアクセス利便性の向上を通じて観光需要の拡大を促す要因となり、結果としてホテルや別荘をはじめとする宿泊施設のニーズ増加につながることが期待されます。

■物件周辺エリアの概要

本物件が位置する「ヒラフイースト(ヒラフ東)」は、ヒラフ中心部からやや離れた丘陵地帯にあり、中心部と比較すると地価は抑えられつつも、ヴィラ開発が進展しているエリアです。

自然に囲まれた広い区画を活かした別荘やヴィラが多く、土地の広さと将来的な利用価値の拡大が期待されることから、価格面での優位性と一定の成長余地を有するエリアといえます。NISEKO UNITEDの4ゲレンデへは車で5〜20分程度でアクセス可能であり、利便性を有しています。

本物件の隣接地においてもヴィラ開発が進められており、敷地全体で約4,000坪規模に十数棟の建物が整備され、既に稼働しています。

こうした周辺開発の動きは、当該エリアにおける将来的な発展可能性を示す事例の一つとなります。

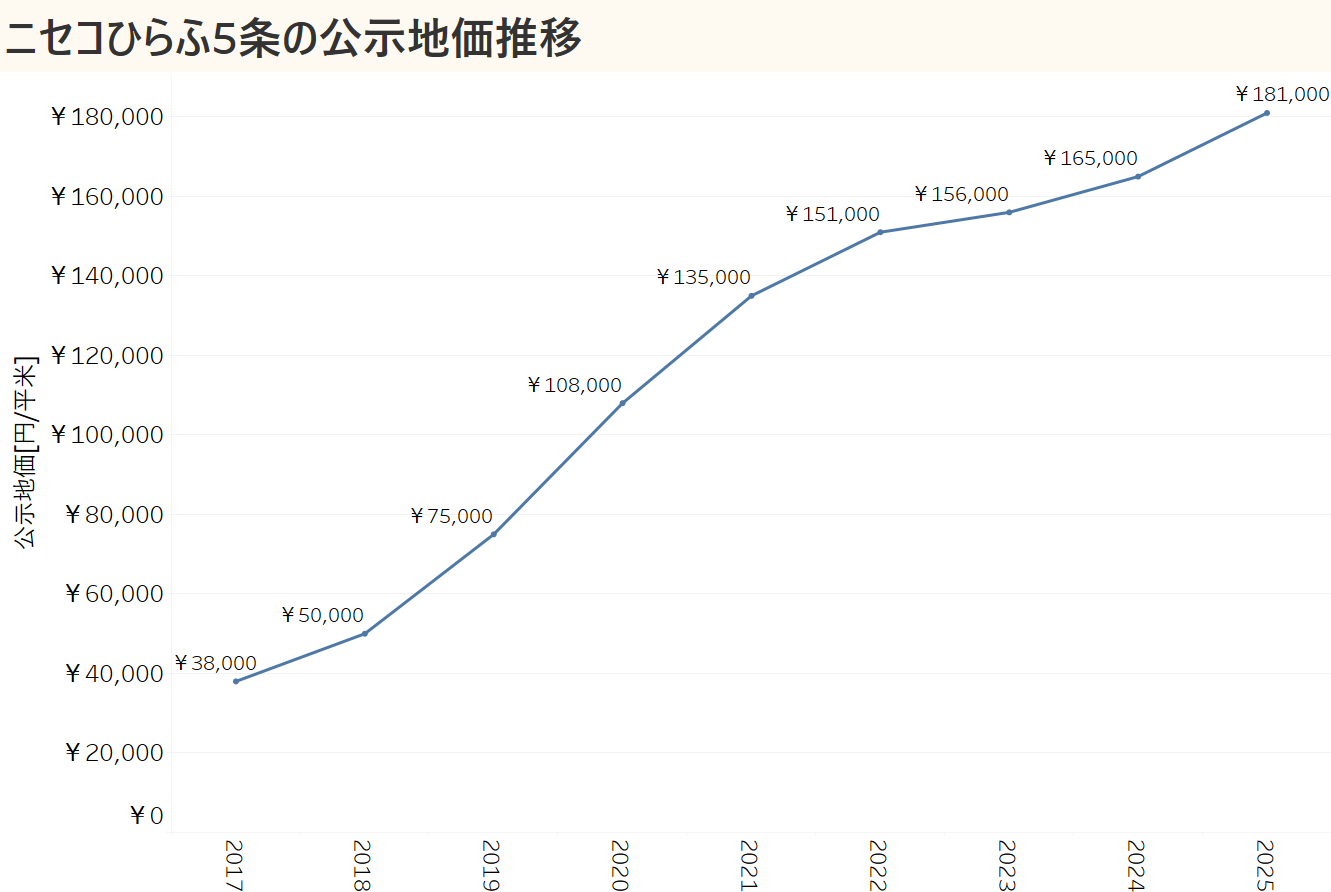

また、本ファンドと同地区の倶知安町ニセコひらふ5条における公示地価は上昇傾向が継続しており、2025年において181,000円/㎡となっています(※3)。

※3: 虻田郡倶知安町ニセコひらふ5条3-17-15の公示地価について、国土交通省「国土数値情報ダウンロードサイト」のオープンデータを基に作成 https://nlftp.mlit.go.jp/ksj/index.html

■出口戦略について

本ファンドの出口戦略としては、対象用地の単独売却を基本方針としておりますが、隣地所有者との協議により、隣地との共同売却も可能な状況となっております。

これにより、隣地を含めた一体での取得を希望する買主が現れた場合には、隣地所有者と連携して対応することが可能です。

また、国内外の投資家に向けた売却活動を強化するため、海外投資家対応に関する知見とネットワークを有する業界大手企業にサポートを依頼しております。

売却先としては、最新のマーケット動向や周辺環境、周辺事例を踏まえ、デベロッパーや外資系企業、商社等の、自社による開発を前提とした事業者を想定しています。

なお、買主候補に対しては、本用地を活用した開発プランを提示することにより売却を図る方針です。

すでに提示した参考プランの一例としては、広い区画を活かした高級邸宅や、ゆとりある設計を想定したヴィラタイプの建物を前提とした造成計画などがあります。

本ファンドの事業として造成計画を推進するものではございませんが、このような参考プランを提示することで買主の検討材料を充実させ、売却機会の拡大を目指してまいります。

なお、2027年春頃までの売却を計画しており、これに即した想定運用期間および想定利回りを目指しております。

■リスクについて

対象エリアにおける不動産需給の変化や価格水準の動向、海外投資家を中心とした需要の変化、さらに建築コストの上昇等の影響により、売却価格が想定を下回る、または運用期間内に売却が完了しないおそれがあります。

また、ニセコひらふエリアの不動産需要は、海外からの観光客や投資家による富裕層インバウンド需要に大きく依存しており、国際情勢の変化や感染症の拡大等により当該需要が低下した場合には、地域全体の土地取引価格にも影響が及ぶ可能性があります。

これらの要因により、本ファンドの運用期間を延長する必要が生じる場合や、想定利回りを下回る結果となる可能性がございます。

その他のリスクについては、本ページ内の「リスク」の欄をご参照願います。

■優先当選権について

LEVECHYファンド25号における優先当選券の使用に関して(19号ご出資者様)

LEVECHYファンド25号における優先当選枠のご案内(13号ご出資者様)

当選枠の状況については、11月17日(月)13時ごろを目処にお知らせページにて公表を予定しています。

■投資家を守る仕組み

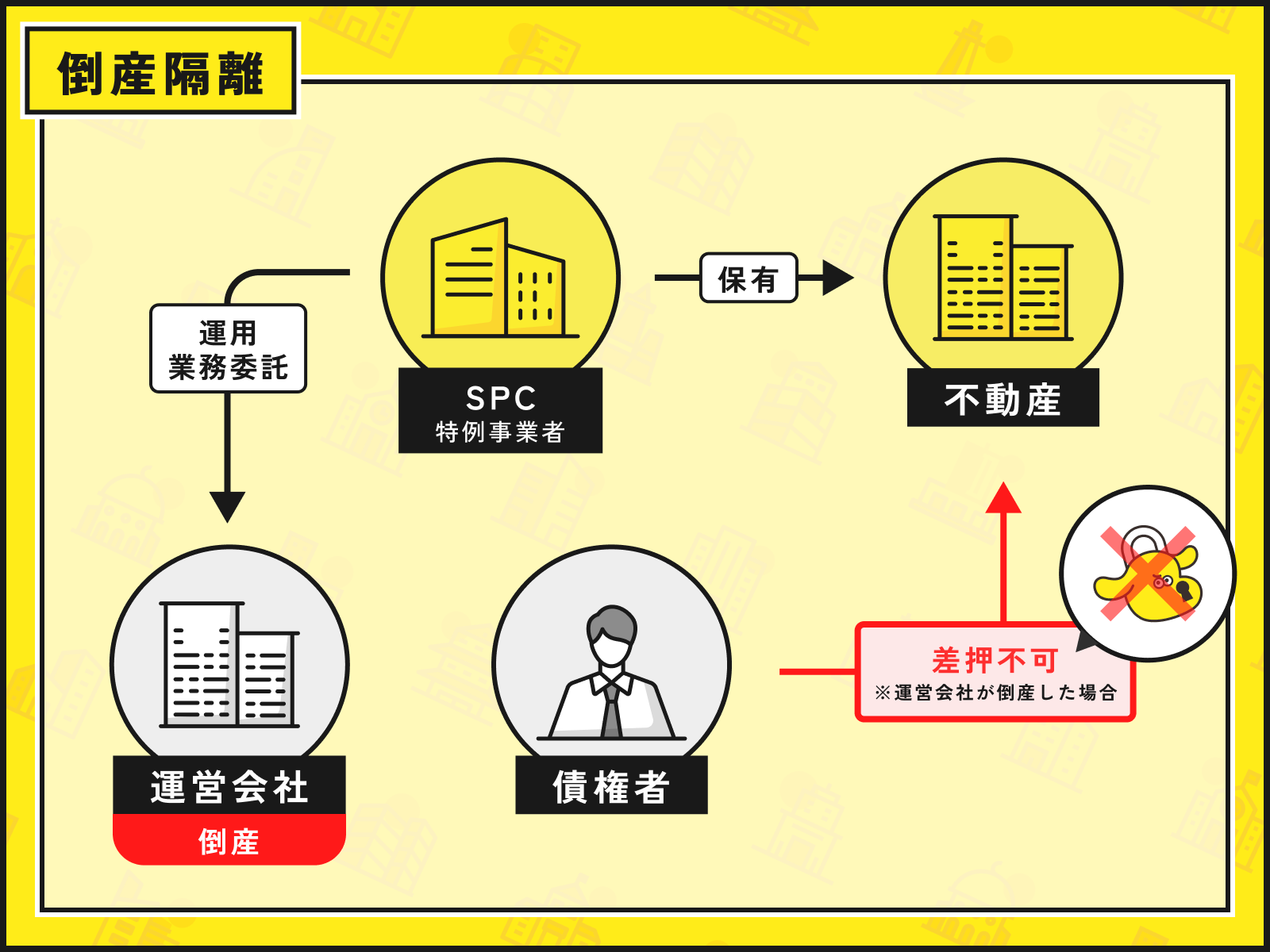

【倒産隔離】

LEVECHYでは、投資対象となる不動産を保有し不動産特定共同事業を行う主体を運営会社ではなく、本事業専用に設立したSPC(特別目的会社)としています。

これにより、運営会社と投資家の皆様の資産が切り離され、運営会社が倒産した場合においても投資家の皆様の資産が保護される仕組みとなっています。

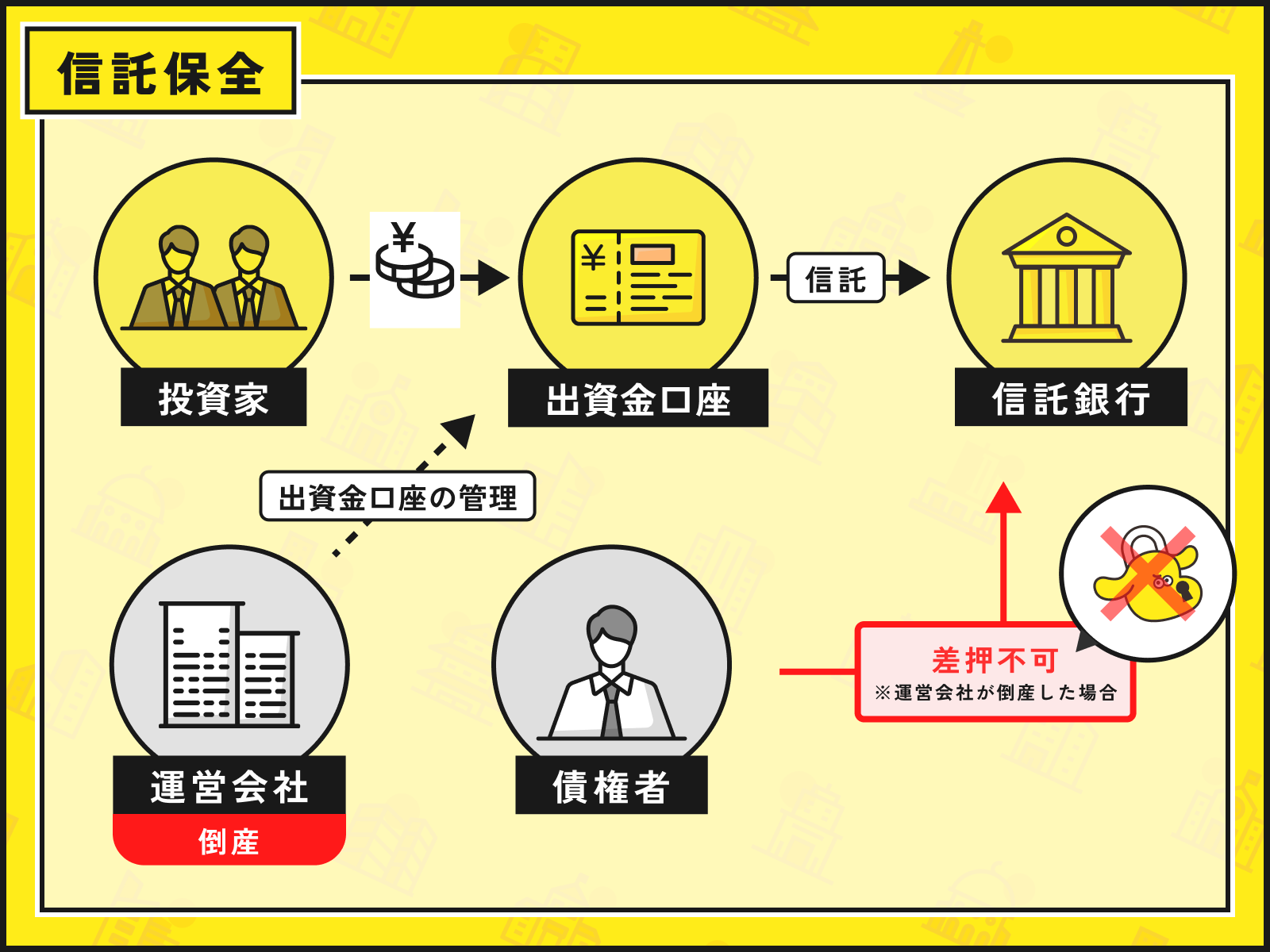

【信託保全】

投資家の皆様からお預かりした出資金・分配金及び償還金(未投資資金)を、運営会社の口座ではなく、信託銀行の口座にて信託管理する仕組みです。

これにより、万が一運営会社が倒産した場合にも、投資家の皆様からお預かりしている資産は債権者からの差押えの対象にならず、保全されることになります。

※出資金は運用開始後はSPC(特別目的会社)固有の銀行口座に移され、不動産購入等の資金に充当されます。

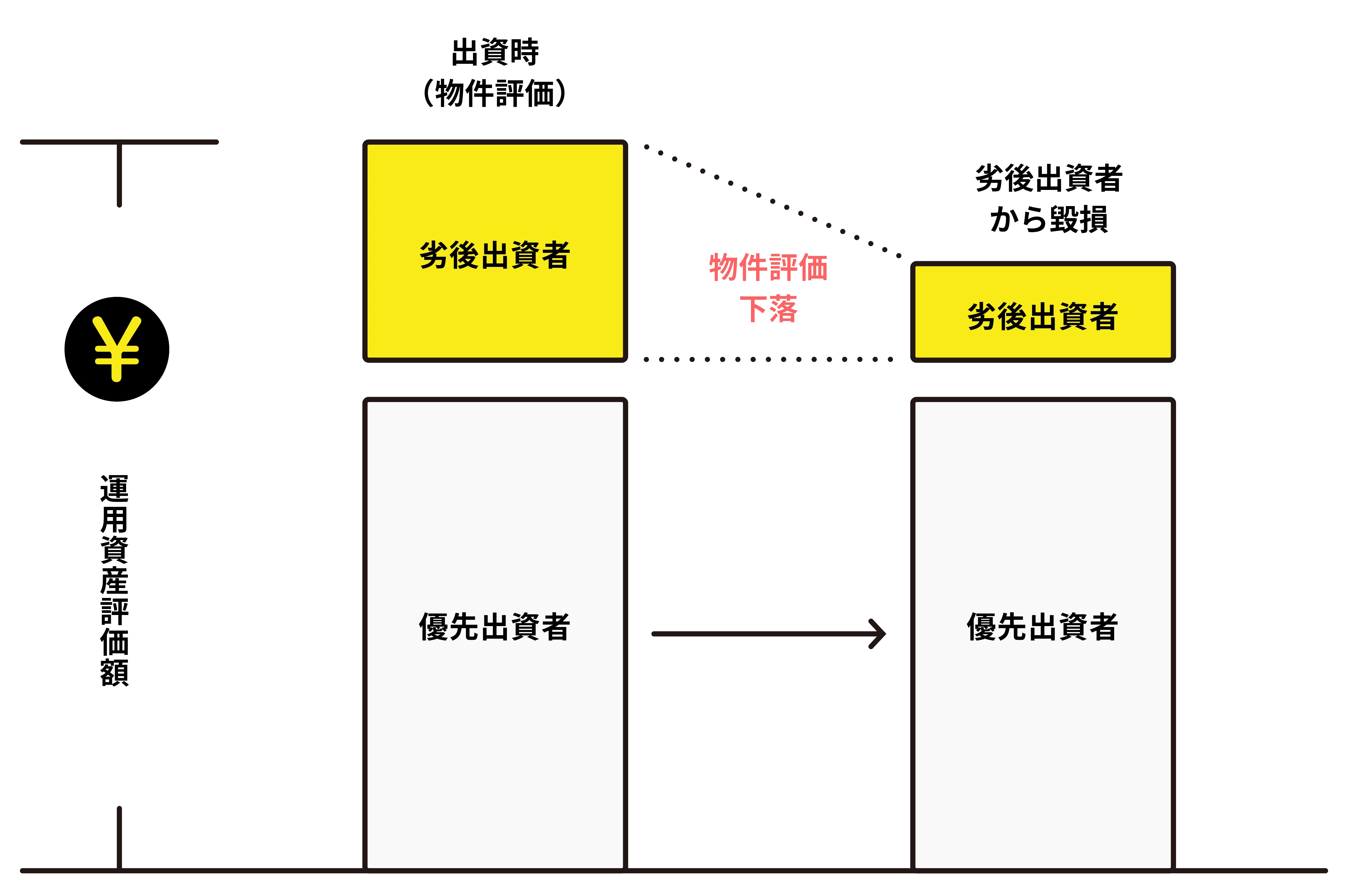

【優先劣後構造による運用】

本ファンドの劣後出資額は匿名組合出資額の約3.5%に相当します。

優先出資部分を投資家の皆様にご出資いただくことで、劣後出資部分が全額毀損するまで、投資家の皆様の優先出資が元本毀損することはありません。

■申込方法

募集期間内に本サイトより抽選でのお申込みを承ります。

※一度当選した後の口数部分キャンセルは承ることができません。

抽選申し込み後、申込口数に誤りがないかマイページ>取引履歴>抽選申し込み履歴一覧からご確認をお願いいたします。

■スケジュール

募集期間 2025年10月15日(水)11時00分~2025年12月8日(月)23時59分

抽選日 2025年12月 9日(火)

入金期限 2025年12月12日(金)

運用開始予定日 2025年12月25日(木)

想定運用期間 16ヶ月(2025年12月25日~2027年4月24日)(※1)

金銭分配時期 計算期間終了時及び売却日より1ヶ月後を予定(※2)

(※1)実際の運用期間は、対象物件の売却時期が不動産市況等により左右しうるため、早期に終了または延長する場合があります。

(※2)早期の償還に努めており、運用終了から金銭分配(償還の実施)までの平均日数は約10日間となっています(2025年10月10日時点)。ただし、決算や監査により最大で3か月かかる場合がございます。

■物件種別

土地

■所在

北海道虻田郡倶知安町ニセコひらふ五条1丁目内

※下記のマップにおいて赤枠の示す範囲は、対象不動産の周辺地域を示したものです。

■土地情報

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:57番2

地 目:原野

地 積:588㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:57番19

地 目:原野

地 積:2.19㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:58番1

地 目:原野

地 積:11,667㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:58番2

地 目:原野

地 積:25㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:60番1

地 目:原野

地 積:18,469㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:60番8

地 目:原野

地 積:10㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:61番

地 目:原野

地 積:348㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:62番2

地 目:原野

地 積:73㎡

所 在:虻田郡倶知安町ニセコひらふ五条一丁目

地 番:62番3

地 目:原野

地 積:17㎡

所 在:虻田郡俱知安町字山田

地 番:2407番2

地 目:原野

地 積:88㎡

所 在:虻田郡俱知安町字山田

地 番:2407番3

地 目:原野

地 積:30㎡

本ファンドへの投資リスクについて

以下には、お客様が、匿名組合員として本ファンドとの間で匿名組合契約(以下「本匿名組合契約」といいます。)を、当社が別に定める「特例事業用匿名組合契約型不動産特定共同事業契約約款」に基づき締結し、本匿名組合契約に基づく匿名組合出資持分(以下「本匿名組合出資持分」といいます。)を取得する場合における上でのリスクや留意点が記載されています。

内容をあらかじめ十分にお読みいただいたうえで、本契約の特性を理解し、お客様ご自身のご判断と責任において投資を行っていただくようお願いいたします。ご不明な点は、本匿名組合契約の締結前にご確認ください。

(1)価格変動リスク

①出資金の毀損リスク

対象不動産の売却において、不動産市場の悪化等により、売却損が発生した時、出資額が棄損し、当初出資金額を割り込む場合があります。契約期間中における、やむを得ない事由による解約又は出資者たる地位の譲渡を行う場合に、その時点の経済情勢、不動産市場の動向、本事業の運営状況等により、出資金の返還あるいは譲渡対価の手取り額が当初出資金額を割り込むことがあります。

(2)流動性リスク

①不動産の流動性、取引コスト等に関するリスク

一般的に、不動産は代替性に乏しく、また流動性が相対的に低いため、売却を希望する時期に、対象不動産を売却することができない可能性があります。また、一般的に、不動産は個別性が強いため、その売却の際には、不動産をめぐる権利関係の精査、環境調査及び不動産鑑定評価を含む物件の精査(以下「物件精査」という。)、関係者との交渉等、売却手続きに多くの時間と費用を要します。さらに、対象不動産における権利関係の態様が複雑な場合には、売却が困難なことも予想されます。本事業者は、外部の媒介業者の情報力も活用しながら、可及的速やかに対象不動産を売却できるよう努めますが、なおかかるリスクが現実化しないことを保証するものではありません。

②出資者たる地位の流動性に関するリスク

出資者からの本契約の解除は、クーリング・オフ及びやむを得ない事由による解約を除き、原則認められません。また、出資者たる地位の譲渡に際しては、本事業者の承諾が必要であり、原則として本事業者がその裁量に基づいて譲渡の可否を判断することから、組合運営に支障が出る可能性がある場合には譲渡が認められないことがあります。また、出資者たる地位の譲渡手続きは、契約にて定められた方法による制約を受けることになります。さらに、出資者たる地位の流通市場は現在確立されておらず、その流動性は何ら保証されるものではありません。したがって、出資者が希望する時期、金額等の条件によっては出資者たる地位を換金化することができないことがあります。

(3)不動産に係るリスク

①不動産の毀損等に関するリスク

火災、地震、暴風雨、洪水、雷、戦争、暴動、騒乱、テロ等により対象不動産が滅失、劣化又は毀損した場合、土壌汚染等の隠れたる瑕疵が見つかった場合、対象不動産の価値に悪影響を及ぼす可能性があります。かかる場合において、当該不動産の譲渡価格が下落する結果、出資者への利益分配金及び出資金の元本の返還に支障を来たすおそれがあります。

②不動産の物的及び法的な欠陥、瑕疵に関するリスク

対象不動産には、権利、地盤、地質に関して、欠陥、瑕疵等が存在している可能性があります。また、土地精査で判明しなかった欠陥、瑕疵等が、取得後に判明する可能性もあります。当該欠陥、瑕疵等の程度によっては、当該不動産の資産価値が減損することを防ぐため、取得者である本事業者が、当該欠陥、瑕疵等の補修その他予定外の措置、費用を負担することになり、その結果、出資者への利益分配金及び出資金の元本の返還に支障を来たすおそれがあります。

本事業者は、かかる場合に備えて、原則として売主に損害賠償責任や瑕疵担保責任を追及することが可能です。しかしながら、かかる損害賠償責任又は瑕疵担保責任を追及しようとしても、売主の損害賠償責任あるいは瑕疵担保責任の負担期間等が限定されていたり、請負業者又は売主の資力が不十分であったり、請負業者又は土地所有者が解散等により存在しなくなっている等の事情により、これらの責任を追及し得ない可能性があります。

また、我が国の法制度上、不動産登記にはいわゆる公信力がないため、不動産登記事項証明書の記載を信じて取引したところ、買主が不動産に係る権利を取得できない場合や、予想に反して第三者の権利が設定されている場合があり得ます。かかる場合において、本事業者は売主に対し、法律上又は契約上許容される限度で責任を追及することになりますが、本事業者は必ずしもその実効性を保証するものではありません。

③不動産に係る所有者責任に関するリスク

本事業者が所有する資産である対象不動産の瑕疵を原因として、第三者の生命、身体又は財産等が侵害された場合に、損害賠償義務が発生し、結果的に本事業者が予期せぬ損害を被る可能性があります。特に、土地の工作物の所有者は、民法上無過失責任を負うこととされており(民法第717条)、したがって本事業者が所有する不動産の設置又は保存に瑕疵があり、それを原因として第三者に損害が生じた場合には、最終的に本事業者が損害賠償義務を負担する可能性があります。

本事業者は、かかるリスクに対処するため、対象不動産を取得する際の土地精査及びその後の管理を通じて、所有する不動産の瑕疵の把握に努め、瑕疵が発見された場合には、適宜必要な措置を講じる方針ですが、なお上記のリスクが現実化しないことを保証するものではありません。

(4)組合関係者に関するリスク

①不動産特定共同事業者の信用リスク

当社は、本事業者との間の業務委託契約(不動産特定共同事業 第3号事業)に基づき、本事業者が本事業として営む不動産取引に係る業務の全部を受託しています。この場合において、3号事業者である当社に債務超過若しくは支払不能といった事態が発生した場合、倒産手続等が開始した場合、当社の固有財産についての仮差押え若しくは差押え、又はこれらに類する処分がなされた場合などにおいては、本匿名組合出資持分の価値が低下し、お客様が出資した元本額が欠損するなどの損失が発生するおそれがあります。また、本事業の継続に関しても支障が出る可能性があります。

②本事業者との利益相反に関するリスク

不動産共同事業者である当社が保有する不動産を、本事業者が本事業における対象不動産として取得する場合があります。また、逆に本事業者が運用している不動産を当社が取得する場合があります。当該取得に際しての対価の決定においては本事業者と当社の利害が相反する関係にあります。そのため、当該移転に際しての対価の公正を保つために、不動産鑑定士等の評価額など客観的指標を参考として取得価額の決定を行うことによりリスクの低減を図る必要があります。

③本事業者が組成する他ファンドとの利益相反に関するリスク

本事業者が保有する本事業の対象不動産を、本事業者が組成する他ファンドの不動産特定共同事業契約に係る財産とする場合があります。当該取得に際しての対価の決定においてはファンド間の利害が相反する関係にあります。そのため、当該移転に際しての対価の公正を保つために、不動産鑑定士等の評価額など客観的指標を参考として取得価額の決定を行うことによりリスクの低減を図る必要があります。

(5)その他のリスク

①法令、税制及び政府による規制変更のリスク

不動産、不動産特定共同事業及び匿名組合契約に関する法令及び税制等の規制、又はかかる法令及び税制等の規制に関する解釈、運用、取扱いが変更された場合、公租公課等の費用負担が増大し、その結果、事業利益に悪影響を及ぼす可能性があります。

②払込出資金の返還の保証がないことに関するリスク

本契約においては、商法上の規定又は出資法との関係もあり、出資金の全部又は一部の返還は保証されていません。すなわち、出資者への利益及び払込出資金の返還の原資は、本契約に基づいて本事業者が行う事業より生じる収入から、本事業の実施に伴い発生した費用や損失等を控除した残額となります。したがって、本事業者の行う事業の業績結果や対象不動産の評価額によっては、出資者への利益分配のみならず、出資金返還にまで支障をきたす恐れ(出資金の全部又は一部が返還されない可能性)があります。ただし、いかなる場合にあっても出資者は出資金額を超えて出資する義務や損失負担の義務を負うものではありません。また、本契約に基づく出資金は、有価証券、預貯金や保険契約と異なり、投資者保護基金、貯金保険機構、預金保険機構、保険契約者保護機構の保護の対象ではありません。

③分配の保証がないことに関するリスク

本事業者は、出資者に対して、本契約の定めに基づいて金銭の分配を行う予定ですが、分配の有無及びその金額は、いかなる場合においても保証されるものではありません。

④出資者が本事業に関して指図できないことに関するリスク

本契約において、本事業の遂行は本事業者から委託を受けた当社の裁量で行うものであり、これらについて出資者が直接指示を行うことはできません。但し、出資者は計算期間毎の財産管理報告書の送付を受け、本事業者の業務執行状況及び匿名組合勘定の財産管理状況等につき、質問し意見を述べることができます。また、営業時間内に限り、財産管理報告書及び本事業に係る業務及び財産の状況を記載した書類、事業参加者名簿を閲覧することができます。

⑤匿名組合契約の契約期間満了前の終了、期間延長に関するリスク

本契約は、対象不動産のいずれかの売却の終了、本事業の継続の不能(但し、本事業者は出資者にその通知をしなければならない。)、本事業者の破産手続開始等、契約期間満了前における本契約の清算事由に記載のある事由のいずれかが生じた場合には、契約期間の満了前に終了するため、出資者は本来得られたであろう分配金を受け取る機会を喪失することになります。また、契約期間延長が発生した場合には、出資者の出資金返還についても延長され、当初予定していた時期の出資金返還が受けられなくなります。

⑥組合財産たる金銭の運用に関するリスク

組合財産たる金銭は、銀行、信用金庫、信金中央金庫への預金等法施行規則第11条第2項第14号ロに定めのある方法により運用されます。そのため、金融機関等の破綻により損失を被ることがあります。